軟包技術作為電池輕量化高能化的重要手段,有望在新擴產能中持續提高滲透率,從而實現高于行業擴產規模的增速。軟包電池與方形電池的工藝差異帶來對中后段高端疊片設備和注液、封裝等設備的需求升級。新增市場由于空間廣闊,具備一定軟包技術基礎的鋰電設備公司有望加速布局。

新能源汽車在動力電池選擇方面,愈發傾向于以三元材料(LiNixCoyMnzO2)作為正極材料;主要是因為其具有成本低、放電容量大、循環性能好、熱穩定性好、結構比較穩定。從政策引導來看,2017年以來工信部累計發布的6批新能源汽車推廣應用推薦車型目錄中,使用三元電池的乘用車和專用車占比已經分別突破90%和70%。未來,三元正極材料的市場空間有望進一步擴張。預計至2020年采用三元材料的動力電池需求量將上升至71.6GWh,占比由目前的22%上升至50%左右。

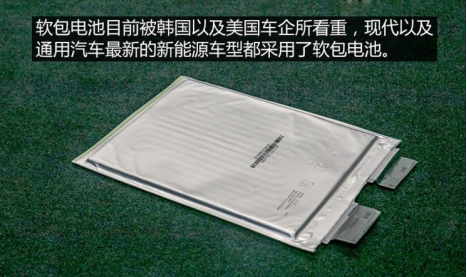

而三元動力電池通常使用膠狀聚合物電解質,即所謂聚合物鋰電池。聚合物鋰電池區別于一般的鋰離子電池,在包裝上一般均采用軟包裝,即鋁塑膜包裝而非硬殼包裝。因此隨著三元動力電池的廣泛應用,軟包電池在動力電池領域的滲透率也將加速提升。

高能量密度、高續航核心目標驅動下,軟包電池在新能源汽車市場的滲透率速度正逐漸加快,也成為觸動國內動力電池市場格局變化的重要變量。

軟包電池目前被美國通用、韓國現代等車企廣泛采用,國內東風日產、上汽通用等企業也在積極推進國外軟包車型本土化。軟包電池也應用于新能源客車和專用車,宇通客車、中通客車、東風特汽等龍頭企業均有車型搭載軟包電池。

2018年伊始新版補貼政策公布,對電池能量密度提出更高要求。軟包電池市場應用加速的原因,一是補貼政策調整下,軟包電池高能量密度、長續航里程優勢更加契合市場要求;二是軟包電池技術日漸成熟,應用市場正從商用車進一步向乘用車領域延伸;三是軟包電池產線自動化程度大幅提升,產能利用率提升下降低軟包電池成本。

當前,國內軟包動力電池行業參與者主要包括:孚能科技、盟固利、國能電池、天勁股份、桑頓新能源、萬向A123、捷威動力等;而寧德時代、力神、國軒等巨頭也皆有選擇采用軟包路線;隨著軟包電池市場應用提速,動力電池市場競爭也將一觸即發。

業內分析預計,2018年底,軟包動力電池總產能將達產能38GWh,同比增長65%,約占全行業動力電池總產能20.9%。

軟包電池產能擴張勢必帶動相關設備企業進行變陣。

據了解,軟包電池與方形電池的工藝在生產前段從攪拌到極片模切環節基本一致,工藝差異主要集中在中后段。

根據測算,至2020年將有超134億的新增軟包特有生產設備需求。

在眾多的軟包電池相關設備企業中,時代高科值得一提,早在2014年,時代高科就開始研發軟包電池真空干燥的自動裝備;國內軟包動力電池行業參與者如孚能科技、盟固利、國能電池、國軒高科、力神、天勁股份、桑頓新能源、萬向A123、捷威動力等,大部分都是時代高科服務的客戶,擁有較高的軟包動力電池生產商覆蓋率。

備注:部分內容來源于:高工鋰電網、汽車之家等